时间: 2023-12-15 09:39:38 | 作者: 行业新闻

据电子发烧友了解,目前艾为电子、力芯微、富满微、明微电子、晶丰明源、韦尔股份、南芯、上海贝岭、必易微、芯朋微、希荻微、赛微微电、帝奥微、圣邦股份、英集芯、臻镭科技、

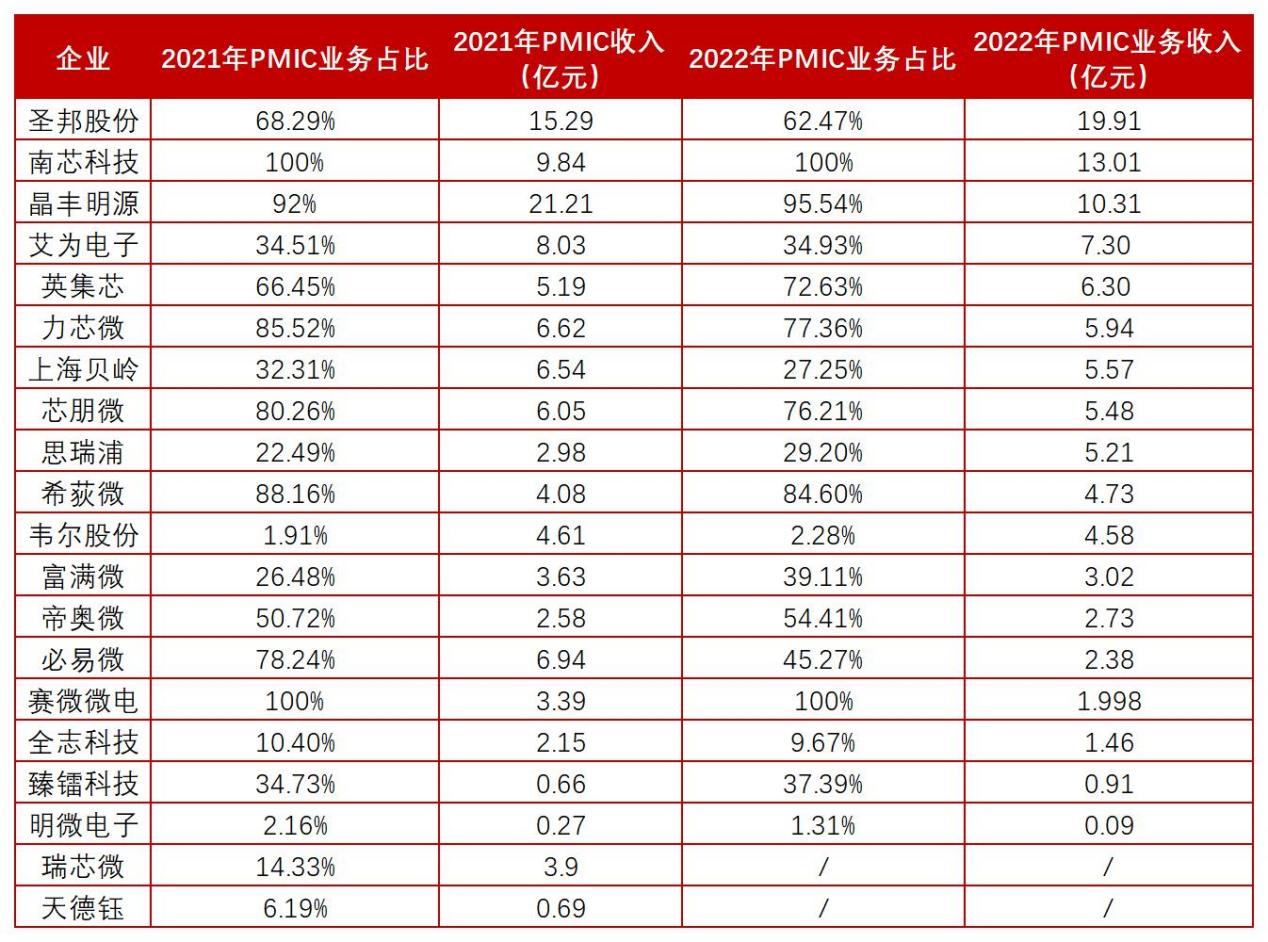

现在国内电源管理芯片上市公司2022年财报几乎已经发布完毕。电子发烧友聚焦上市公司的电源管理芯片业务,对它们2021年、2022年电源管理芯片业务占比、电源管理芯片业务收入进行统计,结果如下图所示:

回顾2021年,以电源管理芯片业务收入计,晶丰明源、圣邦股份、南芯科技、艾为电子、必易微分别以21.21亿元、15.29亿元、9.84亿元、8.03亿元、6.94亿元收入成为中国大陆上市电源管理IC营收Top5公司。

千亿市值的韦尔股份不再是中国大陆电源芯片领域的有突出贡献的公司,其2021年总营收241亿元,而电源芯片业务收入仅占1.91%,达4.61亿元。除了没有进入Top5之外,韦尔股份的电源芯片收入还低于力芯微、上海贝岭、芯朋微和英集芯。2022年总营收201亿元的韦尔股份,电源芯片业务仅实现4.58亿元,其仍旧没有挤入Top5,甚至其排名还下降。

此外,值得一提是,赴台湾上市的内地电源管理芯片企业矽力杰,2021年其电源管理IC销量68.55亿颗,出售的收益高达21506066新台币千元,换算成人民币约48.47亿元,排名国内第一。且据了解,2022年矽力杰凭借在汽车市场的快速渗透,电源管理芯片收入高于2021年,这是国内电源管理芯片行业不可忽视的一家上市公司。

但由于目前矽力杰尚未披露2022年财报,电子发烧友整理了中国大陆上市2022年电源管理芯片收入Top5的公司,它们分别是圣邦股份、南芯科技、晶丰明源、艾为电子、英集芯。今天,我们来重点分析一下中国大陆上市电源管理芯片营收Top5的公司2022年业绩、电源管理芯片业务收入、增速、毛利率以及研发进展等方面的情况。

圣邦股份产品全方面覆盖信号链和电源管理芯片两大领域,产品规格种类高达4300余款,是国内模拟产品线最为丰富,且覆盖应用领域最广的上市企业之一。

具体,圣邦股份开发的电源管理芯片产品主要有LDO、系统监测电路、DC/DC升压转换器、DC/DC升降压转换器、背光及闪光灯LED驱动器、AMOLED电源芯片、PMU、过压保护、负载开关、电池充放电管理芯片、电池保护芯片、马达驱动芯片MOSFET驱动芯片等。

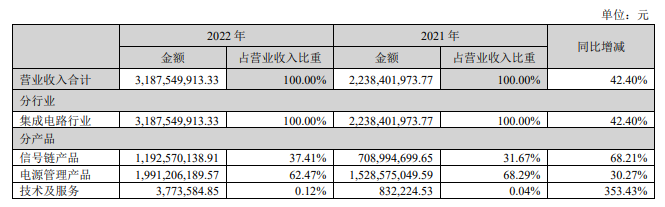

在市场行情较为不好的2022年,圣邦股份业绩也依旧实现迅速增加,全年营收31.88亿元,同比增长42.40%;归母净利润8.74亿元,同比增长24.92%。当期电源管理芯片业务实现19.91亿元收入,较上年同期增长30.21%,占主要经营业务收入的比例为62.47%。电源管理芯片毛利率从2021年的53.03%提升至55.41%。

圣邦股份表示,“2022年电源管理芯片业务收入迅速增加得益于公司持续推出存在竞争力的新产品,不断拓展客户以及持续的市场需求等多方面因素驱动。”

据了解,2022年圣邦股份推出的电源管理芯片新产品有可编程大功率密度同步升降压DC/DC、超微功耗DC/DC同步降压电源转换器、高抗干扰快速响应LDO、带电源路径管理和16位模数转换器监测的升压充电芯片、超低功耗锂电池保护器、采用新架构的超低静态功耗DC/DC、高PSRR的大电流LDO、三路输出AMOLED屏电源芯片等。电源管理芯片新品快速进入工业、汽车领域,使得圣邦股份在消费电子需求下滑下仍保持营收和净利以较高的速度增长。

2022年圣邦股份合计推出500余款新产品,研发投入金额为6.26亿元,占主营收入的比例为19.63%。此外研发人员增加至896人,占公司员工总数的72.08%。2022年,圣邦股份加强了知识产权相关工作的推进力度也取得了较为显著的成效,新增授权发明专利70件,新增授权实用新型专利4件,新增集成电路布图设计登记32件,新增注册商标30件。

南芯科技是全球电荷泵的“顶级玩家”,2023年4月7日刚成功在上交所科创板敲钟上市,成为国产电源管理芯片行业上市“新军”。南芯科技,2015年就开始发力电源管理芯片领域,现产品覆盖充电管理芯片(含电荷泵充电管理芯片、通用充电管理芯片、无线充电管理芯片)、DC-DC芯片、AC-DC芯片、充电协议芯片及锂电管理芯片等。

凭借出色的产品性能,2022年南芯科技的电源管理芯片产品成功导入众多知名计算机显示终端,特别是电荷泵充电管理芯片导入较多终端手机机型之中。随着南芯科学技术产品市场认可度持续提高、计算机显示终端的终端产品的推出和发布,2022年南芯科技电源管理芯片业务实现13.01亿元的收入,较2021年增长32.22%。

2022年上半年,南芯科技AC-DC芯片、充电协议芯片对其他电源及电池管理芯片的毛利率贡献分别较2021年度降低2.69个百分点、6.88个百分点。但通过调整产品结构,南芯科技的核心产品电荷泵充电管理芯片单价和毛利率较2021年有所提升,具体分别同比上升10.44%、2.01%。

据了解,2022年南芯科学技术研发投入1.86亿元,同比增长99.06%,几乎翻了一倍。当期其研发投资较高的项目是支持单串或者双串电池架构的电荷泵充电管理芯片项目、面向手机大功率充电市场的锂电管理芯片项目、混合动力升压模式的充电管理芯片项目等。

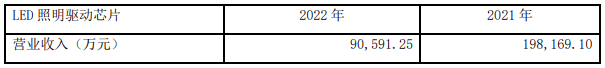

作为全球LED照明驱动芯片的龙头,晶丰明源2022年实现总营收10.79亿元,较上年同期下降53.12%;归属于上市公司股东的净利润-2.06亿元,较上年同期下降130.39%;归属于上市公司股东的扣除非经常性损益的纯利润是-3.07亿元,较上年同期下降153.06%。这是晶丰明源2014年以来,首次出现从盈利转向亏损,业绩大幅下滑。

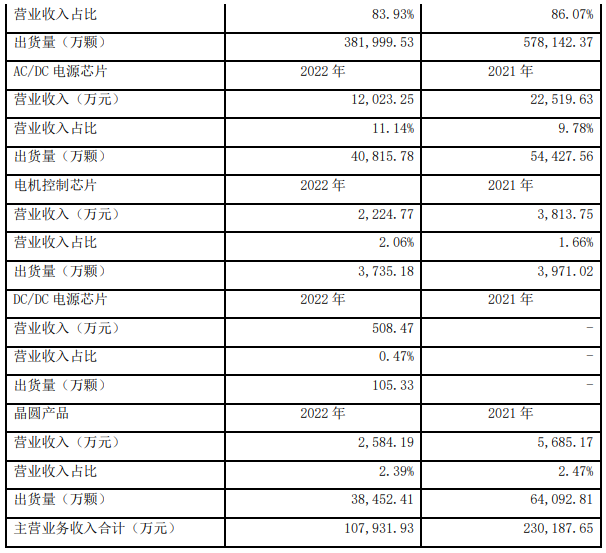

在电源管理芯片领域,晶丰明源的营收大多数来自是LED照明驱动芯片、AC/DC电源芯片、DC/DC电源芯片,2022年这三大产品线年下滑51.39%。

对此,晶丰明源表示,“2022年,全球局势动荡及疫情反复导致整体经济下行和终端消费类需求萎缩,行业下游各环节及计算机显示终端仓库存储上的压力较大。公司为快速消化过剩库存、巩固市场占有率,对产品价格进行大幅下调。同时,上游原材料价格在2022年内虽有下降趋势,但是传导 需要一些时间,导致2022年总体成本高于2021年中等水准。上述因素导致年初至2022年末公司出售的收益及盈利较上年同期一下子就下降。”

虽业绩表现不好,但晶丰明源依旧保持高研发投入,2022年全年研发费用为2.77亿元,与上年同期的1.74亿元相比,增加1.03亿元,同比增长59.04%。报告期内,晶丰明源积极开拓DC/DC、AC/DC等电源管理芯片新业务领域,DC/DC、AC/DC电源管理芯片领域的研发投入分别为14993.75万元、7859.23万元,研发费用占比为49.46%、25.92%。

2022年晶丰明源DC/DC电源芯片产品开始量产,首度出货量达105.33万颗。贡献8成以上营收的LED照明驱动芯片出货量同比下滑33.93%,晶丰明源刚起量的DC/DC、AC/DC电源管理芯片新产品线尚未能补上LED照明驱动芯片下滑缺口,导致年度业绩增速显著下滑。

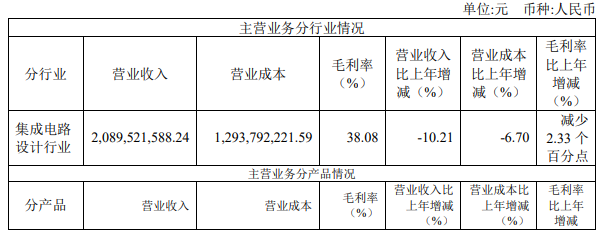

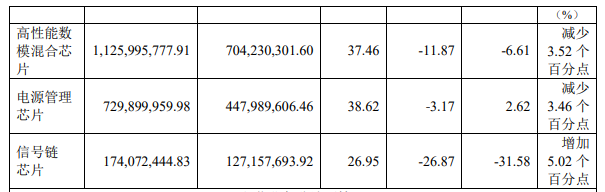

财报显示,2022年艾为电子实现营业收入20.90亿元,较上年同期下降10.21%;实现归母净利润-5338.28万元,较上年同期下降118.51%;扣非净利润-1.07亿元,较上年同期下降143.42%。

目前,艾为电子拥有高性能数模混合芯片、电源管理芯片、信号链芯片三大产品线。其中在电源管理芯片领域,2022年艾为电子实现7.30亿元收入,较2021年的8.03亿元下滑9.09%,不过艾为电子的电源管理芯片收入占比是向上提升。2022年艾为电子电源管理芯片业务收入下滑主要是受手机、平板、笔记本、音箱等消费电子需求疲软影响。

2022年,艾为电子LED驱动芯片AW21036系列率先通过AEC-Q100车规级可靠性认证。艾为电子OVP产品技术和市占率较为领先,2022年其为客户定制的多款低阻抗OVP产品也进入量产;同时针对AIoT和模块市场,推出多款低压限流保护开关产品。此外,艾为电子还推出了4合1 LDOPMIC、APT Buck-Boost、Amoled Power、4:1电荷泵升级款和2:1电荷泵、充电MOS系列以及信号链MOS系列、中大功率直流马达驱动等新品。

2022年,艾为电子积极地推进产品从消费电子延拓到AIoT、工业、汽车领域,且有关产品在汽车领域取得持续突破,成功导入比亚迪、现代、吉利、奇瑞、零跑、长安等品牌客户。

艾为电子在年度报告中还透露,2023年公司电源管理将推出高压/大电流Buck、低压/大电流Buck、低功耗Buck、高压LDO、大功率快充、多路背光驱动等产品,重点向智能家居、安防、工业、汽车市场迈进。未来随着新能源汽车、AIoT等领域的电源管理芯片需求量开始上涨,前瞻布局的艾为电子有望实现更快速的业绩增长。

英集芯是一家专注开发移动电源芯片、快充协议芯片、无线充电芯片、车充芯片、TWS耳机充电仓芯片的电源企业。

2022年英集芯成功完成年度目标,全年实现营业收入8.67亿元,较上年同期增长11.09%;并实现归母净利润1.55亿元,扣非净利润1.43亿元。在电源管理芯片领域,2022年英集芯实现6.30亿元收入,较2021年增长了21.39%。受消费市场的影响,英集芯电源管理芯片毛利率从2021年的46.16%下滑至2022年的42.41%。

2022年新兴市场促进了英集芯电源管理芯片业务收入稳定增长。其中在移动电源市场,英集芯IP5389储能芯片新品顺利进入正浩、华宝、华美兴泰等储能品牌大厂量产出货,便携式储能业务增长迅猛。

此外,在快速充电领域,英集芯进入更多行业标杆客户,销售额稳步提升;在车载充电器市场,英集芯在前装与后装两个市场发力,在后装市场销售量保持增长的态势下,在前装市场也得到拓展,英集芯产品顺利通过前装车厂客户的验证并实现量产出货。

2022年进入电源管理芯片营收Top5的中国大陆上市公司,除晶丰明源、艾为电子外,圣邦股份、南芯科技和英集芯的电源管理芯片业务收入均实现的正向增长,最大增速为南芯科技的32.22%,相较收入下滑的其他同行企业表现亮眼。

同时从国内前五的电源管理芯片上市公司财报也能够准确的看出,消费领域增速放缓下,新能源汽车、智能家居、储能市场的需求爆发,新产品推出,新客户导入,这一些因素也带动了企业2022年度电源管理芯片收入迅速增加。但整体看来,2022年国内电源管理芯片业务收入下滑的上市公司数量还是多于正向增长的。

集成电路设计人才需求报告-电子电路图,电子技术资料网站集成电路产业是支撑国家经济社会发

(Kilopass Technology Inc.)近期宣布北京亚科鸿禹科技有限

《财富》世界500强排行榜今日发布。皇家壳牌登顶,美孚石油和沃尔玛分列二三位。

苹果宣布,新一代iPad(The New iPad)将于7月20日正式在

有长电科技(+29.74%)、隆基股份(+22.88%)、中兴通讯(+21.04%)。。

半导体指数报告 /

厂商排名上看,三星、英特尔、高通、SK海力士和美光占据了前五的位置。 从全球厂商的地区分布来看,美国上榜的

电子发烧友网报道(文/刘静)2023年电容器下游终端需求最先迎来复苏,三环集团、风华高科等多家MLCC企业相继宣布涨价。 电容器最重要的包含陶瓷电容、铝电解电容、钽电容、薄膜电容等。近日深处涨价风口的MLCC是全球用量最大、发展最快的陶瓷电容器,市场参与者主要是村田、三星电机、国巨、太阳诱电、TDK、AVX、华新科、风华高科、宇阳科技、微容科技、三环集团、火炬电子等。此外,应用需求同样较为巨大的还有铝电解电容器,而在这一细分市

解读 /

大变脸,市场规模增速从超20%骤降至7%以下,产品价格腰斩降价,企业库存积压难销。 为了窥探

MCU企业营收排名出炉!大厂库存过亿颗,开启车载MCU自救模式 /

G专利排名:华为第一 小米进入前十 /

关注的焦点。目前,中、高级ddi采用28纳米工艺制作。但业内专家认为,

因美国的半导体禁令和限制,缺乏先进制造设备,部分型号的DUV光刻机也面临进口限制。台湾新闻媒体报道说,

的fab已于去年1至7月订购了一年的机器,因此,成熟的制造工程生产能力有望在最近几个月内

高华科技科创板IPO问询!9成收入来自高可靠性传感器,募资6.34亿建设生产检测中心等

屹唐半导体科创板IPO进展缓慢!干法去胶设备市占率全球第一,募资30亿